配偶者居住権の相続税評価

相続税を計算する上で、配偶者居住権はどう評価するのでしょうか?

今月のご相談

2020年4月1日より、主人が亡くなってもマイホームに住み続ける権利(いわゆる「配偶者居住権」)を相続できると聞いています。この配偶者居住権は相続税が課税されると聞きました。具体的にどのように評価するのでしょうか?

ワンポイントアドバイス

相続税を計算する上での配偶者居住権は、居住建物の所有権部分の「配偶者居住権存続期間終了時の価額(将来価値)」を求め、それを現在価値に割り戻し、居住建物の時価からその割り戻した所有権部分の価額を控除した金額により評価します。

詳細解説

配偶者居住権とは、被相続人の所有する建物に相続開始時点で配偶者が居住していた場合に、相続後も配偶者がそのままその建物に無償で住み続けることができる権利です。

配偶者は、遺産分割協議や遺言(相続又は遺贈、以下、相続等)によって、配偶者居住権を取得することができます。

国税庁から公表されている「「配偶者居住権等の評価に関する質疑応答事例」について(情報)」によれば、配偶者居住権の評価の考え方として、以下の記述があります。

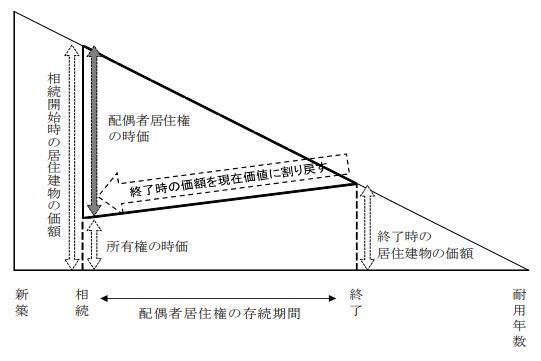

居住建物の所有者は、配偶者居住権存続期間終了時に居住建物を自由に使用収益することができる状態に復帰することとなります。この点に着目し、配偶者居住権の価額は、居住建物の所有権部分の「配偶者居住権存続期間終了時の価額(将来価値)」を求め、それを現在価値に割り戻し、居住建物の時価からその割り戻した所有権部分の価額を控除した金額により評価します。

具体的には、

- ① 配偶者居住権存続期間終了時の居住建物の時価を減価償却に類する方法を用いて計算する

- ② ①で計算した配偶者居住権存続期間終了時の居住建物の時価を法定利率による複利現価率を用いて現在価値に割り戻す(所有権部分の将来価値を現在価値に割り戻した価額を求める)

- ③ 居住建物の時価から②で求めた価額を控除

して配偶者居住権の価額を求めようとするものです。

また、イメージ図は以下のとおりです。

出典:国税庁「配偶者居住権等の評価に関する質疑応答事例」について(情報)」

https://www.nta.go.jp/law/joho-zeikaishaku/hyoka/200701/01.htm

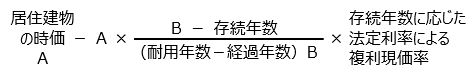

上記2を踏まえた、配偶者居住権の価額は、次の算式により評価することとされています。

この場合の居住用建物の時価とは、相続税法第22条に規定する時価を指すため、一般的には“相続税評価額”となります。そのため、一部賃貸用としている場合などは別途評価が必要となりますので、ご注意ください。

また、耐用年数、経過年数、存続年数については、それぞれ以下のとおりです。

- 耐用年数…耐用年数省令に定める住宅用の耐用年数を 1.5倍したもの

- 経過年数…居住建物が建築された日(新築時)から配偶者居住権が設定された時までの年数

- 存続年数…配偶者居住権が存続する年数として政令で定める年数(例.存続期間が終身の場合は、配偶者居住権設定時の配偶者の平均余命)

なお、配偶者居住権の実際の評価については、上記の他、様々な留意点があります。配偶者居住権の評価を含めた相続に関するご相談は、お気軽に当事務所までお問合せください。

<参考>

国税庁「配偶者居住権等の評価に関する質疑応答事例」について(情報)」https://www.nta.go.jp/law/joho-zeikaishaku/hyoka/200701/01.htmなど

本情報の転載および著作権法に定められた条件以外の複製等を禁じます。